ФА. Почему общепринятые практики анализа плохо работают?

Многие блогеры, аналитики (в том числе — в “”), агентства, банки, СМИ и прочие “участники рынка” преподносят какие-то избитые корреляции и тенденции за универсальные законы: в итоге каждый раз целые массы неофитов оказываются у разбитого корыта.

Но почему именно? Ответов на вопрос — множество, но сформулировал несколько лет назад свой: “если все думают, что всё знают, то на самом деле — никто ничего не знает”.

Приведу примеры.

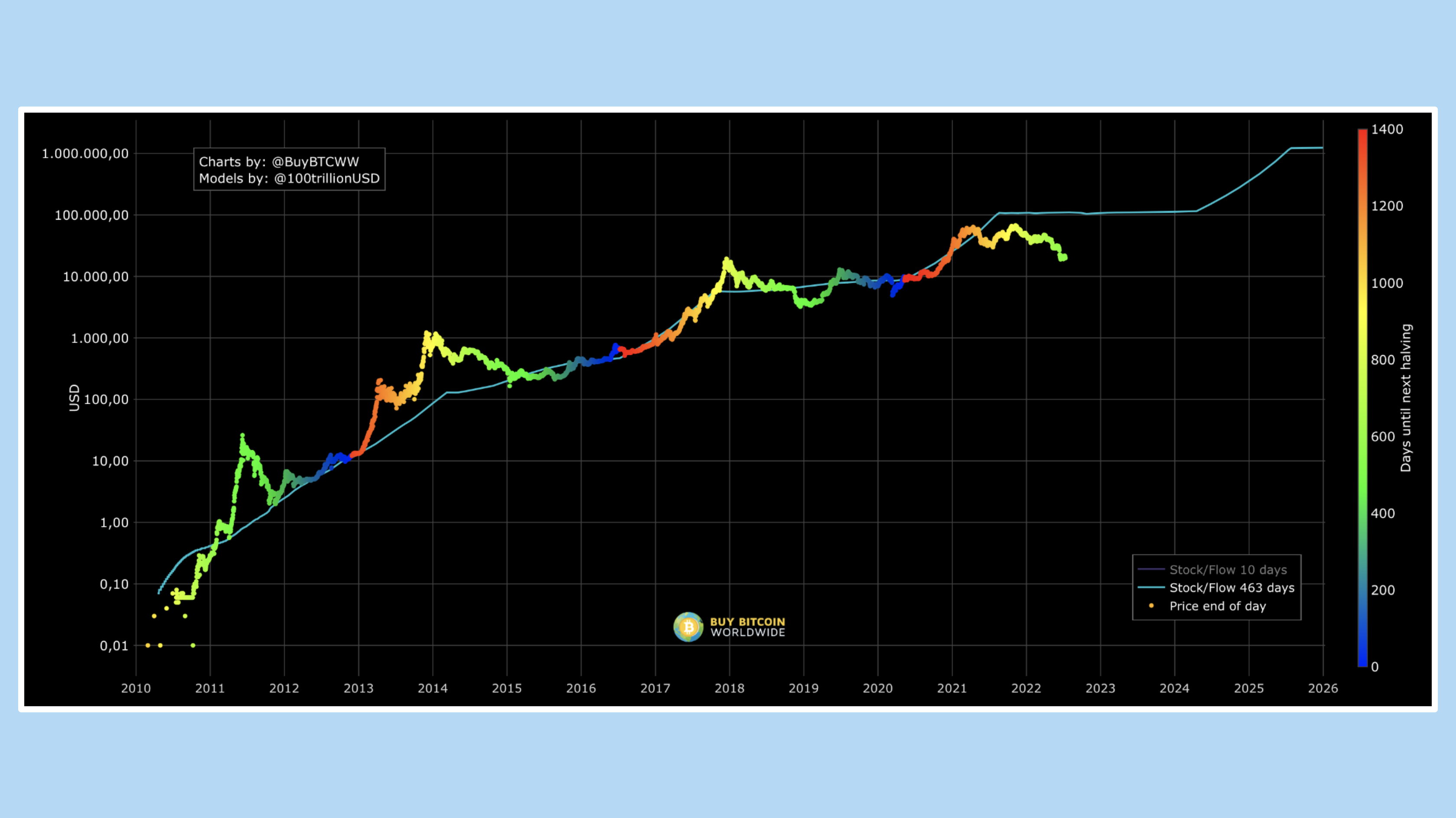

Bitcoin stock to flow model

Пожалуй, самая вредная модель из всех. Сразу — цитата, чтобы был пруф: «… все эти “простые модели” по типу Stock-to-Flow, которые могут помочь как вспомогательный инструмент, но не единственный/основной, опасны для “голых” умов. Вспомните фразу, которую писал множество раз: “то, что знают все, — не знает никто”. Абсолютно никто: рынок всегда будет более иррациональным, чем хочется узреть в моменте”. Запись сделана 03.12.2021, то есть в период, когда модель была на пике популярности.

Это теперь слышим критику В. Бутерина и других, а тогда множество просто… поверило (ключевое слово) в “биткоин за $100 000” и всё остальное этому множеству казалось незначительной преградой.

Перейдём к следующему примеру?

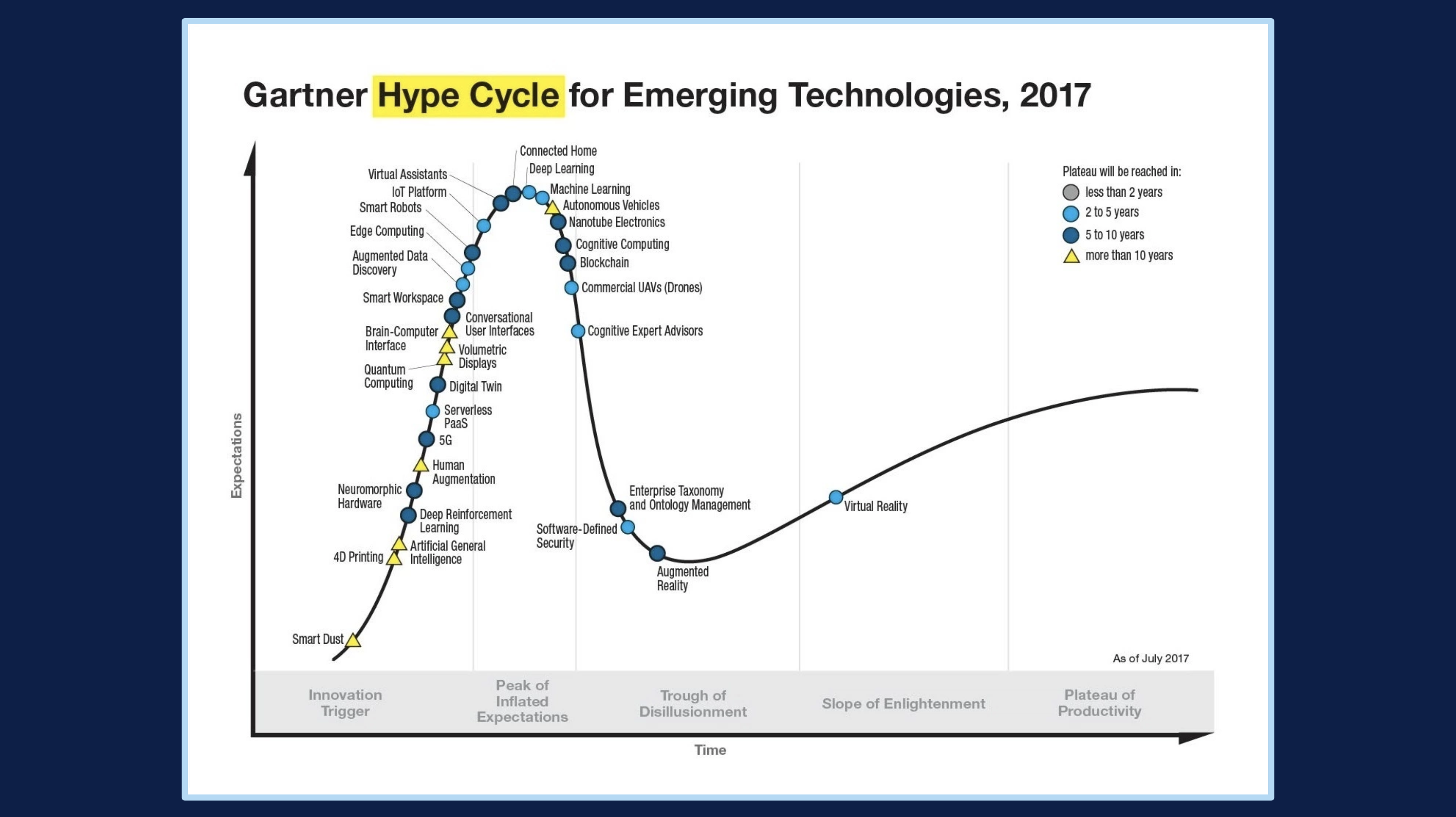

Кривая Gartner и производные

Опять же начну с доказательственной цитаты: “https://habr.com/ru/post/198506/ кривая Gartner] — одно из самых опасных заблуждений в финансовой действительности: во-первых, подход [не выдержал критики времени и верификации фактами; во-вторых, даже там, где он работает, он работает только для хрупких систем. Криптоактивы же, скажем (но не только они), — инструменты антихрупкие. Поэтому вы должны всегда не только оценивать практическую значимость инструментария выбираемого, но и ещё одну важную составляющую: его применимость. Как говорят юристы: доказательства должны обладать свойством относимости и допустимости: здесь — ровно то же самое”. Запись сделана 18.03.2020 (как и в предыдущем случае есть и другие пруфы, но и этих достаточно, чтобы оценку первоначальную провести).

Сравним же теперь?

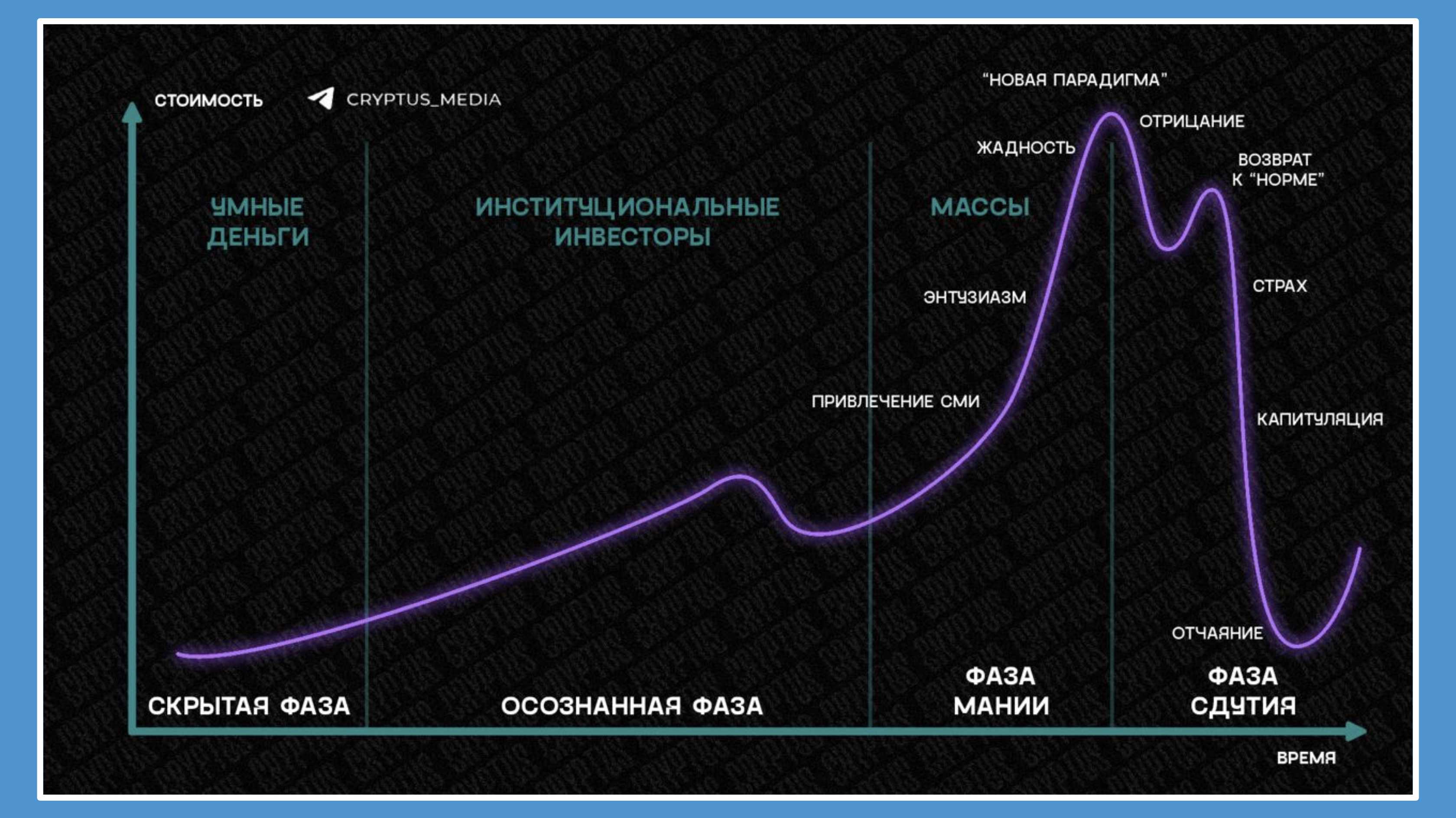

И следующее изображение:

Опять же — цитата, которая выражает моё отношение и к первому, и ко второму, и ко всем подобным графикам: “таблицами … и подтверждает свою теорию — аналитика может служить лишь подспорьем для инвестиций в рынок технологий. Множество проектов могут выстрелить лишь спустя годы, а что-то громкое лопнет, несмотря на все прогнозы”.

[К слову: это же подтверждает, что цена не включает всё… Но об этом тезисе придётся поговорить отдельно и не сегодня].

Проще говоря:

- Нужно учитывать, что СМИ (как и банки, правительства и другие централизованные структуры) часто атакуют активы, которые потом сами же выкупают: ярчайший пример — критика биткоин со стороны JP.Morgan & Goldman Sachs. Прямо сейчас за счёт подобной атаки идёт переливание средств из условно-китайского USDt в условно-американский USDc, но при этом сосредоточиться нам с вами лучше на поиске алгоритмических и прочих децентрализованных стейблкоинов, несмотря на неудачу (опять же — прогнозируемую) Terra;

- Любая обобщающая модель, которая становится общеизвестной, будет устремлять людей не только искать подтверждения, но и опровержения. И это касается не только финансов: скажем, прогрессия формаций по К. Марксу и Ф. Энгельсу легко опровергается регрессией (переходом от капитализма к рабовладельческому строю в XXI веке в ряде стран и на многих территориях). Поэтому любая открытая (известная) модель верна всегда не более, чем на половину. Ещё один пример, который разбирал, — халвинг;

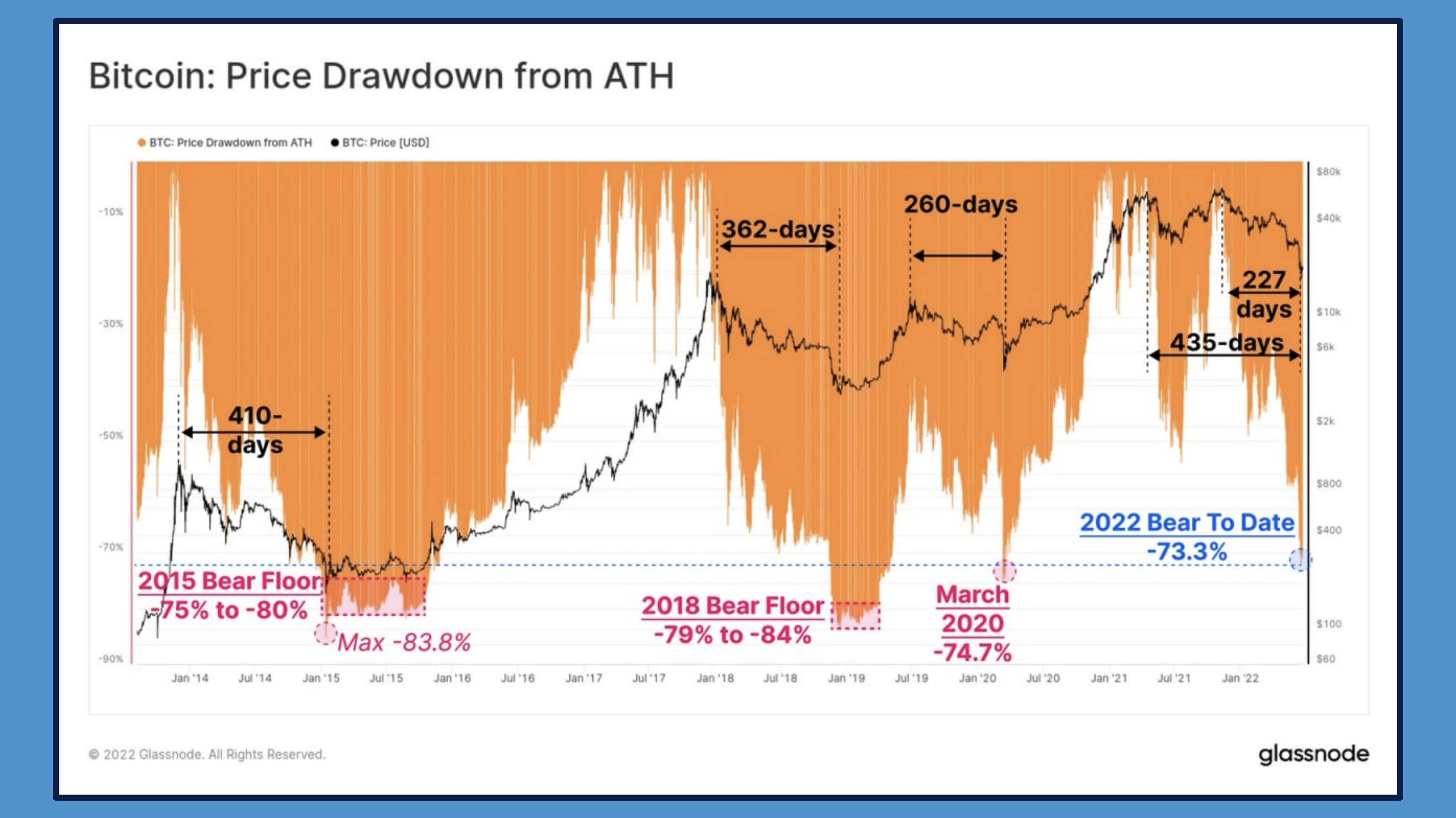

- Самое же опасное в моделях, где есть рост и потом — неизбежное падение ниже среднего уровня, в том, что часто они не работают. Возьмите цену BTC с 2009 по 2022 гг.? Или сетевые параметры Биткоин? Или индексы цитируемости, узнаваемости bitcoin? В своей практике стараюсь найти объёмные модели визуализации, поскольку даже очень простым вещам свойственно развиваться не только вширь (количество пользователей, например), в высоту (скажем, рост фиатной цены), в глубину (например, по тем же сетевым параметрам), но ещё и по времени и внутри уже сформировавшейся модели;

- Если бы всё было так просто, то, как минимум, не было бы (искусственных) кризисов. Лишь за последние 100 лет — это: 1907, 1923, 1929-1939, 1973, 1983, 1997-1998, 2007-2009, 2018-2022… Поэтому любая теория о циклах имеет свои подтверждения, но, что важно: в рамках диапазона, а не точных дат. Все малые, средние, крупные, сверхкрупные циклы — приблизительны. И они могут быть ориентиром в пространстве-времени, но лишь одним из. Если когда-то ходили в походы и пробовали определить Север (по мху на деревьях, муравейникам и т.п.), то знаете, что одного признака всегда недостаточно. Особенно — если какую-то часть суток приходится идти вслепую (скажем, в непролазной тайге/чаще).

Поэтому графики, навроде того, что будет ниже, весьма показательны… в ретроспективном анализе, но в перспективном могут привести к фатальным ошибкам (как и любые иные графики, о чём — ниже):

Что есть график? А цикл?

Если коротко, то любой график, равно — (блок) схема, инфографика и другие средства визуализация есть не что иное, как примерная модель взаимодействий между некими сущностями на каком-то промежутке времени.

И дальше — картина эта может быть условно-цикличной, но может — и нет. Почему же верим в циклы? Ответов несколько:

- Прежде всего, циклы окружают нас в природе: “весна, лето, осень, зима… и снова весна»; день и ночь и т.д. И привыкаем, что и в человеческих структурах всё должно быть циклично: проблема в том, что человечество ещё не научилось поступать как природа. Ярчайший пример: мусор. Одно дело если индус или бенгалец выкидывал одноразовую тарелку из листа пальмы, другое дело — из пластика;

- Технический анализ основан на циклах: будут ли это рисунки японских свечей, некие вариации скользящей средней или что-то ещё — не важно. Главное, что ТА зиждется на повторяемости и это… приводит к плачевным последствиям для большинства: наверняка же не раз читали, как “текущий подъём ликвидировал шортов на … млрд долларов” или наоборот — текущее падение выбило лонги на всё те же «млрд долларов». Всё это происходит по одной причине: если все знают всё (фигуры ТА, скажем), то никто ничего не знает. И да, технический анализ правит на рынках cricetinae;

- И ещё один пункт: аппроксимация. Какую бы сложную модель ни создавали — она всегда будет упрощением. Всегда. Абсолютно. И поэтому любое исключение может выбить из колеи. Ярчайший пример — торговые боты и арбитражные схемы: “цикл жизни” у них — минимален, а чаще — околонулевой. Почему? Именно по причине постоянно меняющейся картины на рынке. Особенно при смене медвежьего рынка на бычий и наоборот.

Как быть?

Во-первых, выбрать свою стратегию: торгуете в день — не торгуйте на годы; торгуете на годы — не работайте в день. Смена парадигмы — очень болезненна и опасна. И тезис про то, что “был трейдер — стал инвестор” — не более, чем злая шутка над новичками. И да, тактика может быть гибкой, стратегия — нет.

Во-вторых, знание моделей схоже со знанием паттернов в программировании или устойчивых выражений в человеческих языках: они помогают в простейших ситуациях. Всё. Сложные прогнозы (как, допустим, кризис 2018-2022 гг.) должны строиться на многомерных моделях с индивидуальным набором принципов, правил и применимых положений относительно операционной, тактической и стратегической деятельности.

В-третьих, поиск по-настоящему значимых проектов — труд и большой. Начните с методики 4К; далее — попробуйте соединить несколько моделей на одном проекте / продукте; наконец, попробуйте экстраполировать всё на опыт прошлого: скажем, ТОП-100 проектов за 3-5 и 7-10 лет — изменился? Если да, то почему? Какие проекты в итоге остались?

В-четвёртых, не верьте в лёгкие деньги: их проблема в том, что достаются они в итоге 1% примерно, а 99% — теряют. Даже HODL требует выдержки, не говоря о чём-то более сложном (совмещении практик стейкинга и фарминга, лендинга и деривативной торговли, майнинга и стратегии 4/25 и т.п.). Как говорят известные инвесторы: побеждают всегда самые терпеливые, а среди них — те, кто терпит по плану.

Безусловно, всё, что изложено выше, может показаться набором очень общих фраз, а может помочь в конкретике труда на рынках криптоактивов: как бы там ни было, моё дело — предупредить и дать примеры, ваше — пройти мимо или попробовать присмотреться, а потому —

До!

Comments