ДАО и юридические лица. ТОП-100 по CoinMarketCap: правовые вопросы. Часть I. От 1 до 33

Часто юридические (и не только) компании пытаются крипто-стартапам выдать “как можно больше”, то есть навязать услуги, которые последним просто не нужны. Но хуже того, что часто навязывается точка зрения, которая не имеет к реальности никакого отношения: что в США не квалифицированные инвесторы “не могут покупать криптовалюту и токены”, что в РФ “криптовалюта запрещена” и т.д. Обобщение — всегда ложь.

Попробуем на примерах разобраться с одним из главных мифов, который звучит так: DAO — это, якобы, чёрная метка для VC (венчурных инвесторов) и дальше будет только хуже. Спойлер: не будет.

Отмечу также, что при всём этом мало кто из стартапов (на моей памяти — никто) пытается сверить часы с лидерами рынка. Что ж, давайте попробуем сделать это за них и коротко пройдёмся по ТОП-100 ресурсов на известном агрегаторе. Сегодня: с 1-й по 33-ю позицию (на момент анализа).

История и её выводы. Кратко

А история такова, что дело против Циммермана дало (рекомендую изучить полностью: archive.epic.org/crypto/export_controls/bernstein_decision_9_cir.html) нам возможность пользоваться PGP и всеми её производными, хотя в 80-90-х государства с пеной у рта доказывали, что нужна эта технология лишь трём всадникам апокалипсиса: наркотикам, ххх и отмыванию средств террористами.

То же было и с Биткоином: в 2012-2014 гг. банки и правительства мира кричали из-за каждого угла, что эта технология для гиков и наркокурьеров и никто, и никогда, и ни за что не пойдёт в неё из VC-сегмента. В 2022 году PayPal, Tesla, JP Morgan и многие ведущие фонды вкладываются и в BTC, и в ведущие крипто-проекты.

Поэтому вывод здесь один: не верьте всему, что пишу СМИ, особенно — навроде Bloomberg & Forbes. В частности, дело против Tornado Cash (мой разбор см. по ссылке) — это ровно то же, что и критика JP Биткоина в 2014 году (эволюцию можно изучить, прочитав вот этот материал про 2013 год). Даже хуже и больше. О технической же части — читайте тут.

Но это всё общие слова. Как они связаны с темой исследования? Давайте сначала посмотрим на ТОП-33, а потом — ответим на вопрос.

ТОП-33

На момент начала изучения он выглядел следующим образом:

Таким образом, напрашиваются следующие, вполне очевидные, выводы:

- Американский венчурный капитал, равно как и азиатский, вполне комфортно себя чувствует в стартапах, где есть и юридическое лицо, и ДАО;

- Обычная схема:

— Создаётся Foundation (особенно это любят L1-решения), который оставляет за собой ряд прав на ПО и другие;

— А также создаётся сетевое (как у Биткоин, например: Ethereum, Near, Solana, Avalanche, etc.) DAO или же Децентрализованная Автономная Организация иного типа (в других частях это будет видно на примере ENS, Uniswap, Curve, 1inch и других);

— После IDO / первичного airdrop / ретроспективного airdrop или иной начальной эмиссии — фактически идёт заработок на токене через SAFT или похожий инструмент. - Здесь, впрочем, остаётся много правовых вопросов, на которые отвечу в иных исследованиях, но озвучу именно здесь, чтобы было понятно, что эта схема — далека от идеала:

— Кому именно принадлежат права до первичной эмиссии — на токен?

— Как распределять правильно права на токены в случае синдикатов?

— Что такое банкротство любого ДАО? (Рекомендую изучить пример и более известные его аналоги, а также пример из другой отрасли, но тоже про ДАО).

— Какие защитные механизмы есть у ЮЛ в сравнении с ДАО, которые делают схему “ЮЛ+ДАО” более безопасной (см. об этом в материале);

— Да, заметьте: никаких секьюрити токенов попросту нет;

— И другие вопросы… - Но есть примеры, когда ЮЛ лиц нет вовсе, кроме тех, которые принимают некие донаты (да и то — не всегда): Биткоин, Doge Coin, Monero, ETC, скажем.

Поэтому утверждение, что ДАО — чёрная метка для VC, означает одно: некомпетентность. Данные ТОПовых компаний по спискам Coingecko / CMC этому противоречат. Абсолютно.

Сводная таблица по компаниям и ДАО — здесь.

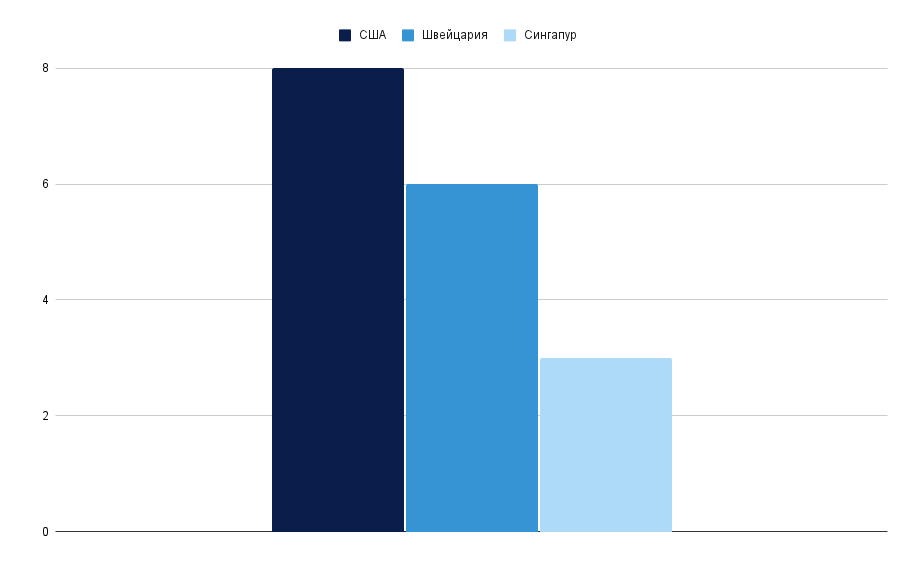

При этом ТОП юрисдикций регистраций следующий:

- 8 в США;

- 6 в Швейцарии;

- 3 в Сингапуре.

Собственно, это и ожидаемо, если понимать расклад по регионам. Но главное, что теперь понятно ещё и из практики крупнейших крипто-компаний. Ещё раз: эволюция прослеживается довольно легко при этом.

Собственно, это и ожидаемо, если понимать расклад по регионам. Но главное, что теперь понятно ещё и из практики крупнейших крипто-компаний. Ещё раз: эволюция прослеживается довольно легко при этом.

Поэтому —

Выводы

А точнее — несколько базовых тезисов для исследований в будущем:

- ДАО есть, были и будут;

- VC вкладываются в развитие ДАО-платформ и подобные, понятные и простые, схемы, а значит — ДАО будет только больше;

- ДАО — не чёрная метка: ведущие фонды, tier 1, вкладываются в ДАО-проекты (и об этом расскажу тоже);

- Юрисдикции у компаний самые разные: от США до Эстонии, от Сингапура до Швейцарии, но ТОП, конечно же там, где больше всего капитала;

- Работа “чистых” ДАО возможна и об этом мы ещё поговорим и много, а пока — всё и

До!

Comments